Выше рынка

По оценкам консалтинговой компании Frank Research Group, сумма средств на счетах вкладчиков, хранящих на депозитах более $1 млн, по итогам 2017 года составит 7–7,2 трлн руб. Это порядка 30% всего объема средств на счетах граждан в российских банках (24,8 трлн руб. на начало ноября 2017-го, по данным Банка России).

При этом аналитики Frank RG отмечают, что рынок private banking (PB) устойчиво растет высокими темпами с 2014 года, прибавляя в реальном выражении (за вычетом валютной переоценки) порядка 15% ежегодно. Розничный рынок в целом похвастаться подобными успехами не может. Так, по оценкам Центробанка, в 2016 году объем вкладов населения в российских банках вырос, за вычетом фактора валютной переоценки, всего на 4,2%. С учетом доли на рынке состоятельных клиентов это означает, что практически весь прирост сбережений россиян произошел за счет сегмента private.

Большая часть экспертов оценивает российский рынок клиентов PB на уровне около 200 тыс. семей с активами от $1 млн, говорит руководитель департамента по работе с премиальными клиентами, старший вице-президент банка ВТБ Дмитрий Брейтенбихер: «На рынке депозитов это около 8–10 трлн руб., не считая средств в инвестиционных продуктах. С точки зрения объемов средств этот сегмент будет ежегодно расти примерно на 10–12% на горизонте 2017–2019 годов».

Рынок растет очень быстрыми темпами, рассказывает вице-президент Sberbank Private Banking Игорь Прохаев: «Агрессивное наращивание объемов бизнеса чревато болезнью роста. Для нас важнейший критерий работы — уровень удовлетворенности клиентов. Оперативно расширять штат в private banking невозможно — на рынке не так много по-настоящему грамотных специалистов, которые умеют работать с состоятельными клиентами и понимают их потребности».

Для качественной работы с состоятельными клиентами критически важна квалификация кадров, соглашается начальник департамента частнобанковского бизнеса Газпромбанка Сергей Потапейко. «Причем речь не только о персональных менеджерах, являющихся, бесспорно, краеугольным камнем бизнеса private banking, — поясняет он. — Экспертиза и опыт инвестиционных консультантов, работающих в связке с персональным менеджером, взвешенность предложений продуктовой фабрики, четкость и слаженность работы сервисной команды — все это необходимо для построения взаимовыгодных долгосрочных отношений с клиентом PB».

Стоит отметить, что на российском рынке термином private banking называют довольно широкий ассортимент банковских продуктов. В том числе премиальное обслуживание, предусматривающее специальные тарифы и набор «коробочных» инвестиционно-банковских продуктов и привилегий. Поэтому и декларируемые пороги входа в сегмент РВ сильно разнятся, есть даже предложения для клиентов с суммой средств от 3 млн руб., что едва ли можно назвать высоким уровнем сбережений.

Вместе с тем эксперты сходятся во мнении, что к private banking можно относить только индивидуальное банковское обслуживание — в этом его ключевое отличие от сегмента premium. Такой подход поднимает цену «входного билета» сразу на порядок.

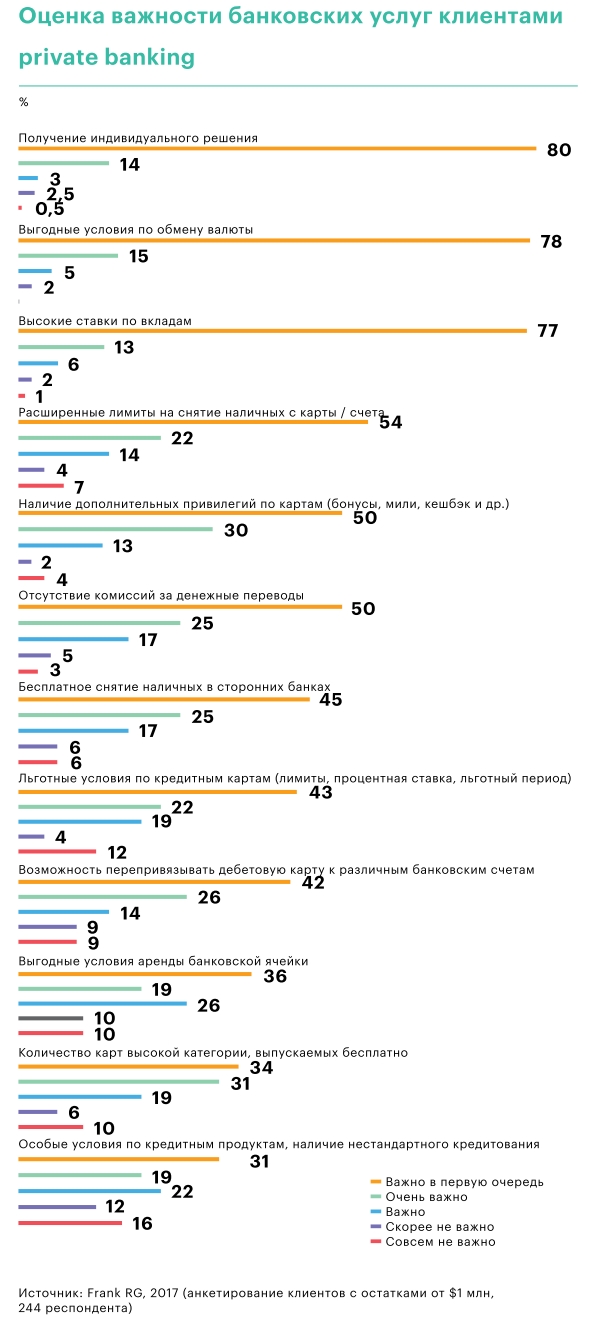

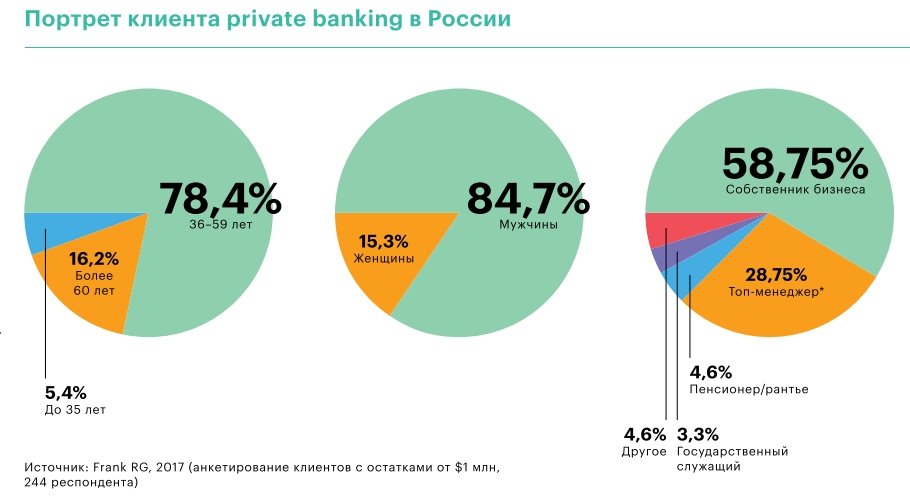

Разделение премиального сегмента и сегмента private banking зависит от конкретного банка, говорит Дмитрий Брейтенбихер. По его словам, оно может носить как внутренний характер — дифференциация доступа к определенным видам продуктов, сервисов и тарифов, — так и внешний характер: отдельное маркетируемое позиционирование и маркетинговая коммуникация для каждого сегмента. «В ВТБ критерием отнесения клиентов к премиальному уровню является доход от 120 тыс. руб., наличие сбережений от 2 млн руб., также есть критерии по транзакционным оборотам по картам. В private banking критерий входа — объем активов от 50ˆмлн руб. в Москве и от 30 млн руб. в регионах. Клиенты являются собственниками компаний, топ-менеджерами или классическими рантье. Средний возраст — 50 лет. 65% всех клиентов — мужчины, 35% — женщины. Помимо классического банковского обслуживания для них важны сохранение и приумножение капитала, организация наследования состояния, юридическое и налоговое сопровождение», — рассказывает эксперт.

Sberbank Private Banking, по словам Игоря Прохаева, занимается персональным обслуживанием состоятельных людей, им предлагаются индивидуальные, «не коробочные» решения. При этом порог входа для клиентов в Sberbank Private Banking был установлен еще в 2014 году, когда Сбербанк начал активно развивать это направление бизнеса в формате самостоятельного подразделения. Несмотря на девальвацию, он в рублевом выражении не менялся и составляет 100 млн руб. — самый высокий на рынке.

Ставка на надежность

Инвестиционные предпочтения клиентов private banking ожидаемо консервативны — ключевой задачей является сохранение капитала, а не стремление получить максимальный доход. Поэтому практически все средства вкладываются в инструменты с фиксированной доходностью — банковские депозиты и облигации. «Отличительной чертой клиентов сегмента private banking является философия отношения к собственному благосостоянию. В большинстве случаев они мыслят стратегически, заботясь в первую очередь о сохранении личного богатства, нежели о спекулятивной отдаче от вложений своих средств», — говорит Сергей Потапейко.

Вместе с тем предпочтения состоятельных клиентов при выборе конкретных консервативных инструментов могут разительно отличаться при сопоставлении разных банков.

«Порядка 80% вложений клиентов в инструменты с фиксированной доходностью занимают депозиты и счета (больше трети — рублевые), еще около 8% — еврооблигации, остальное — доверительное управление, ценные бумаги, страховые продукты и прочее. В части валютной структуры портфелей VIP-клиентов в последнее время можно отметить увеличение доли рублевых инструментов», — рассказывает Дмитрий Брейтенбихер.

В Газпромбанке ситуация схожая. «В силу исторической специфики — это и менталитет, и достаточно сдержанное отношение к инвестициям куда-либо, кроме собственного бизнеса, и достаточно высокие еще в недавнем прошлом ставки по срочным вкладам — большинство российских VIP-клиентов традиционно отдавали предпочтение именно простым и понятным вкладам. Доля инвестиционных продуктов в совокупных портфелях активов состоятельных клиентов колеблется в пределах 10–20%. Так, общий портфель Газпромбанк Private Banking сейчас — более 460 млрд руб., из которых инвестиций порядка 43 млрд руб.», — подсчитал Сергей Потапейко. Также он полагает, что в российских «дочках» западных банков в силу различий бизнес-моделей соотношение инвестиций к общему портфелю, как правило, обратное.

Сами представители западных «дочек», впрочем, сообщают о гораздо более скромной доле инвестиционной составляющей портфеля.

Исторически самый популярный инструмент среди российских клиентов — это депозит, констатирует управляющий директор Friedrich Wilhelm Raiffeisen Светлана Григорян: «Доходы по депозитам не облагаются налогом, инструмент этот долгое время имел положительную доходность относительно уровня инфляции. На второе место по популярности среди наших клиентов я бы поставила все, что близко к депозиту, — структурные продукты с защитой капитала, портфели облигаций и т.д. Ну, а третье место принадлежит всем остальным финансовым инструментам в зависимости от аппетитов к риску и предпочтений клиентов. При этом наши клиенты проявляют большой интерес к вложениям на финансовых рынках. На депозиты у нас приходится около 60% их средств, на инвестиции — порядка 40%, что гораздо выше, чем в среднем по рынку».

В Сбербанке, в свою очередь, отмечают еще более высокую инвестиционную активность состоятельных клиентов на финансовых рынках. «Основу нашей клиентской базы на старте составляли владельцы депозитов. Но в связи с довольно резким снижением процентных ставок по вкладам клиенты стали больше обращать внимание на альтернативные инвестиционные решения. Сейчас мы формируем для каждого клиента инвестиционный портфель, куда входят и решения Сбербанка, и услуги наших партнеров», — поясняет Игорь Прохаев.

«Доля инвестиционных продуктов постоянно увеличивается, и мы прогнозируем продолжение этой тенденции на фоне снижения ставок по депозитам. В первую очередь популярны валютные и рублевые облигации, инвестиции в акции компаний с регулярными дивидендными выплатами, структурные продукты с защитой капитала, номинированные в валюте, а также с условной защитой капитала и стратегии доверительного управления», — подтверждает тенденцию роста инвестиционной активности состоятельных россиян Дмитрий Брейтенбихер.

Также можно отметить, что состоятельные клиенты помимо стандартных биржевых инвестиционных инструментов могут при желании получать и выпущенные специально под них ценные бумаги. «У нас есть группа инвестиционных консультантов, которые разрабатывают индивидуальные инвестиционные стратегии для клиентов, поддерживая их далее», — говорит Игорь Прохаев.

Валютные предпочтения клиентов private banking сильно отличаются от выбора среднестатистического россиянина. Согласно статистике Банка России, в сегменте депозитов частных лиц сроком более одного года на валютные вклады приходится около 30% общего объема средств. В сегменте private banking ситуация прямо противоположная. В ВТБ оценивают долю рублевых клиентов как «более трети», в Sberbank Private Banking — в 25%, отмечая, что эта доля в последнее время выросла. «Я очень часто слышу от клиентов, что уверенности в долгосрочной стабильности российской валюты у них нет. Поэтому все ищут инструменты, которые позволят диверсифицировать риски и вкладываться в долларовые активы, несмотря на их меньшую доходность по сравнению с рублевыми», — объясняет философию состоятельных клиентов Игорь Прохаев.