Всего десять лет назад США вели переговоры о закупках сжиженного природного газа (СПГ) в России, но успешное освоение технологий извлечения газа из сланцевых пород позволило американцам переквалифицироваться из импортеров в экспортеров. С апреля текущего года СПГ начал поступать в Европу. А на днях другая североамериканская страна — Канада подписала с ЕС соглашение о свободной торговле, что по идее должно открыть двери в Европу и канадскому СПГ. Как повлияют на конъюнктуру европейского нефтегазового рынка эти обстоятельства?

Пока в Северной Америке действует лишь первая очередь завода Sabine Pass (принадлежит Cheniere Energy Inc.), она была запущена в феврале, и в конце апреля американский СПГ прибыл в Португалию, опробовав предварительно рынки Латинской Америки. Однако, как саркастически заметил заместитель председателя правления «Газпрома» Александр Медведев, португальским девушкам не представилось повода бросать в воздух чепчики, поскольку танкер в итоге ушел на Ближний Восток. Как выяснилось, разгрузился он в Кувейте.

Большую часть СПГ (3,5 млн т в год) из объема, производимого на первой линии завода Sabine Pass (мощностью 4,5 млн т в год), законтрактовала британская BG Group, слившаяся с англо-голландской Royal Dutch Shell. Теперь Shell стал крупнейшим в мире трейдером сжиженного газа с портфелем заказов 45 млн т в год. Второй танкер из США отправился в Испанию, где отмечена самая большая недозагрузка регазификационных терминалов.

«Мы видим абсолютную неконкурентоспособность американского СПГ на европейском рынке. Из 33 партий, отправленных на рынок с февраля по сентябрь, только две пришли в Европу. Да и то в Испанию и Португалию, куда российский газ не поставляется вовсе, и вообще эти рынки слабо соединены с остальной Европой, — поясняет заместитель генерального директора Фонда национальной энергетической безопасности (ФНЭБ) Алексей Гривач. — «Газпром» в сутки поставляет в ЕС почти вдвое больше газа, чем пришло из США за полгода».

Таким образом, конкуренция американского СПГ с российским голубым топливом с точки зрения объемов еще не началась, отмечает старший аналитик компании Vygon Consulting Мария Белова: «На данный момент почти 60% их топлива направлено в страны Латинской Америки, поскольку уровень цен там выше, чем в Европе».

Как считает Алексей Гривач, дело не в абсолютной величине цен на газ, а в их разнице между Европой и распределительным центром HenryHub в Мексиканском заливе, где газ дешевле. (Цены в HenryHub являются ориентиром для спотовых (разовых) контрактов на газ в США.) Когда американцы продавали мощности по сжижению, цена достигала $200 за 1 тыс. куб. м. А сейчас эта разница уменьшилась до $30–40 (по причине снижения цен на газ в Европе вслед за нефтью и одновременным ростом цен в США), что с учетом затрат на сжижение, доставку и регазификацию в Европе делает экспорт в Европу совершенно невыгодным.

Завотделом нефтегазового комплекса ИНЭИ РАН Татьяна Митрова еще более скептически относится к перспективам канадского СПГ в Европе. «Канадские проекты, даже невзирая на соглашение о свободной торговле, в ближайшие пять—семь лет, вероятнее всего, останутся невостребованными и вряд ли смогут составить конкуренцию проектам из США», — говорит она. В качестве причины эксперт называет необходимость «создания дорогостоящей газопроводной инфраструктуры до побережья, против строительства которой выступает местное население».

Расчет или просчет?

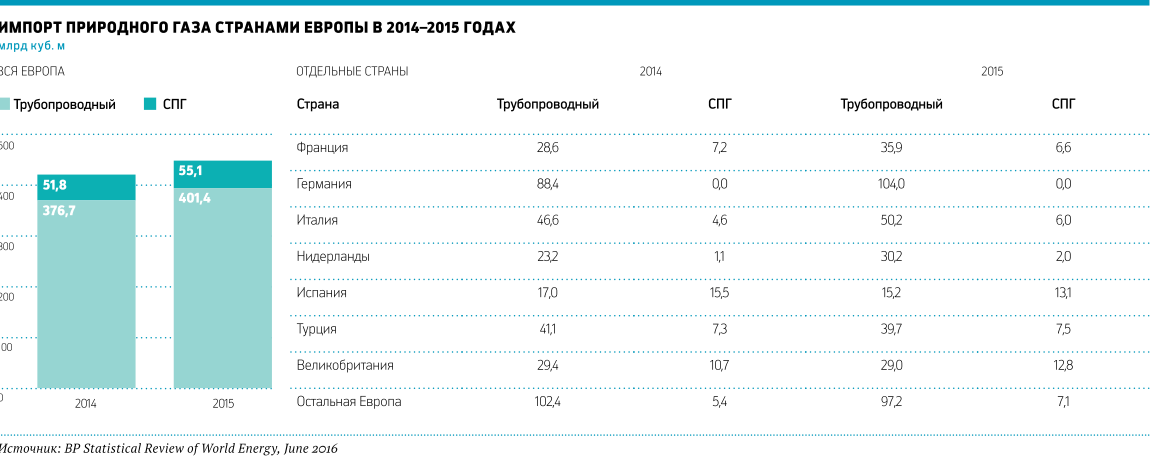

Несколько лет назад Евросоюз занял в переговорах с Россией об увеличении закупок жесткую позицию. Европа сделала ставку на диверсификацию источников ресурсов; инициировано масштабное строительство терминалов для приема СПГ, начались переговоры о поставках трубопроводного газа с другими странами, в частности с Туркменией и Азербайджаном. Между тем сегодня в мире используется лишь треть регазификационных терминалов — примерно на 250 млн т газа при суммарном объеме мощностей 750 млн т. В Европе ситуация хуже всего, хотя в прошлом году она и улучшилась на фоне выравнивания цен на азиатском и европейском рынках — расчеты на неуклонный рост азиатского рынка не оправдались.

По мнению Алексея Гривача, поставки СПГ сейчас не влияют на взаимоотношения ЕС и европейских компаний с Россией в том числе потому, что расчет на СПГ не оправдался. Главный вопрос сейчас — как поведут себя компании, поставляющие газ. «Если они будут наращивать поставки СПГ на рынок, то это окажет дополнительное давление на цены и увеличит их убытки. Если просто будут платить по контрактам за сжижение, но газ брать не будут, цены пойдут вверх, но заработают на этом традиционные поставщики», — говорит Алексей Гривач. Как известно, традиционные поставщики трубного газа на европейский рынок — это Россия и Норвегия.

По оценке Марии Беловой, к 2020 году поставки американского СПГ на европейский рынок могут составить, если судить по законтрактованным объемам, 15–20 млн т в год. Однако если цены на нефть будут близки к сегодняшним, то экспорт североамериканского СПГ в Европу вряд ли превысит 5 млн т в год.

Международное экспертное сообщество сходится во мнении, что до 2020 года на рынке СПГ будет наблюдаться избыток — слишком много проектов планируют запустить не только в США, но и в Австралии и России. Не ожидается и восстановления высоких цен на нефть, к которым привязаны котировки газа. Эксперты ассоциации Cedigaz, объединяющей компании, работающие в газовой промышленности, полагают, что переизбыток СПГ может продлиться и дольше 2020 года.

По мнению Марии Беловой, в долгосрочной перспективе все будет зависеть от того, какие проекты заводов СПГ будут реализованы. На данный момент общая плановая производительность предприятий, уже получивших разрешение на экспорт газа, приближается к 300 млн т СПГ в год, текущие объемы мировой торговли этим видом топлива составляют около 250 млн т. Пока же газ из США поступает с единственного введенного в строй завода, напоминает Мария Белова: «Все эти проекты задумывались при цене нефти в районе $100 за баррель. Приступать же к их реализации при цене около $50 за баррель достаточно рискованное дело».

Проработав меньше полугода, встал на месяц на ремонт терминал Sabine Pass. Однако он продолжает отгружать танкеры за счет СПГ, накопленного в резервуарах. «Сейчас очень сложно принимать инвестиционные решения по новым СПГ-проектам. Уже строящиеся проекты в Австралии, США и на Ямале могут увеличить мировые производственные мощности в полтора раза. А цены таковы, что ни один из этих проектов не окупится, если конъюнктура не изменится в лучшую сторону на длительный период», — говорит Алексей Гривач.

При таких обстоятельствах трудно оценить, может ли возникнуть опасный уровень конкуренции для «Газпрома». Пока для российской газовой монополии реальные риски составляют настойчивые попытки европейских покупателей навязать увеличение спотовой составляющей (то есть с ориентацией на биржевые цены) в стоимости поставок.

«Сегодня контракты «Газпрома» в большой степени привязаны к нефтяным ценам, правда, не без увеличивающейся в последние годы спотовой составляющей в виде индекса соответствующего европейского хаба. Поэтому европейские покупатели по мере поступления новых объемов американского газа могут начать настаивать на включении в формулу цены на газ спотового индекса американского рынка», — считает Мария Белова.

По ее мнению, однозначно ответить на вопрос, на какие рынки будет направлен американский СПГ, сложно. Он законтрактован на условиях FOB (то есть ответственность продавца снимается после погрузки товара на судно покупателя в порту отгрузки), поэтому его покупатели, например крупнейшие трейдеры Shell и Total, могут направить его в любой регион, где более привлекательная конъюнктура.

Аналитик Sberbank CIB Валерий Нестеров, в частности, ожидает, что «американский СПГ будет поставляться на растущие рынки Латинской Америки и расширение Панамского канала поможет американскому СПГ добраться до рынков Чили, Аргентины и Колумбии, до которых в противном случае пришлось бы добираться, огибая Южную Америку».