Несмотря на снижение ставки рефинансирования Центробанком, а за ним и крупнейшими игроками рынка — кредитных ставок, объем финансирования сегмента МСБ продолжает снижаться.

На фоне роста кредитования физлиц (+28%) и крупного бизнеса (+3%) по итогам трех кварталов 2016 года результаты работы банков с малым бизнесом выглядят удручающе: за восемь месяцев с начала года объем кредитования здесь сократился на 11%, до 5,3 трлн руб., свидетельствуют данные Национального агентства финансовых исследований.

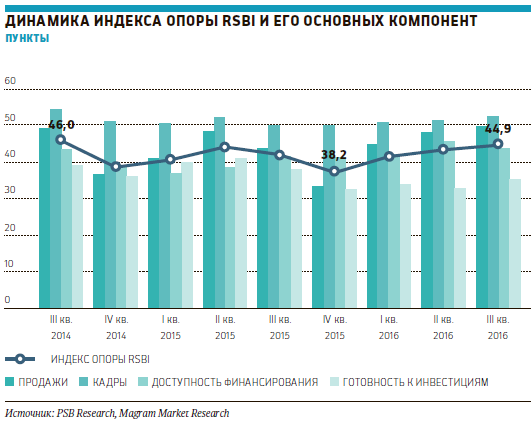

Малый бизнес и сам второй год подряд демонстрирует крайне низкую заинтересованность в кредитах. Согласно исследованию деловой активности малого и среднего бизнеса — Индекс Опоры RSBI, который ежеквартально проводит Промсвязьбанк совместно с «Опорой России», число предприятий, желающих взять кредит, в третьем квартале 2016 года достигло минимума за всю историю наблюдений и составило всего 7% от общего числа компаний.

Причиной пессимистичного настроения и падения интереса предпринимателей к кредитным ресурсам аналитики называют неуверенность МСБ в том, что ситуация с доступностью финансирования будет улучшаться.

Действительно, банки по-прежнему очень осторожно относятся к кредитованию небольших компаний. Число заявок на кредиты понемногу растет, отмечает доцент Высшей школы корпоративного управления РАНХиГС Виктор Солнцев, но одновременно повышается процент отказов в выдаче кредитов по стандартным причинам: неудовлетворительное состояние компании-заемщика, отсутствие ликвидного залога, наличие действующих кредитов в других банках.

По данным «Эксперт РА», объем кредитных заявок МСБ за шесть месяцев 2016 года вдвое превысил результаты первого полугодия 2015-го. Однако прирост был обеспечен в основном за счет предприятий со слабым финансовым состоянием, что отразилось на конечном результате: если в первом полугодии 2015-го банками было одобрено 34% заявок, то за аналогичный период текущего только 23%.

Многие небольшие компании, преодолев кризис, столкнулись с серьезной проблемой в отчетности: появилась значительная волатильность по выручке, возникают убытки, а банки сейчас очень внимательно относятся к таким вещам, объясняет Андрей Тюрин, который занимается привлечением финансирования в компании «КСК групп», оказывающей консалтинговые и аудиторские услуги.

«Сегодня банки воспринимают сегмент МСБ как высокорискованный, что отражается и на доступности финансирования для самих предпринимателей. В частности, премия за риск существенно выросла за последние два года, что увеличило стоимость кредитования даже без учета влияния колебаний ключевой ставки ЦБ», — говорит директор по банковским рейтингам «Эксперт РА» Александр Сараев.

Банковский интерес

Интерес к заемщикам из сегмента МСБ сегодня тем не менее достаточно высок. Так, крупные банки стремятся нарастить объемы кредитования за счет качественных заемщиков, переживших период спада экономики, свидетельствуют подсчеты рейтингового агентства «Эксперт РА». Объем кредитов, выданных МСБ банками, входящими в топ-30 по размеру активов, вырос на 24% за первые шесть месяцев текущего года по сравнению с аналогичным периодом 2015-го. Более мелкие игроки нарастили портфель всего на 19%.

Крупнейшие банки — Сбербанк и ВТБ — объявили о понижении ставок по некоторым видам кредитов малому бизнесу до 11,8–15% годовых, а по программам с господдержкой и вовсе до порядка 10–11% годовых. Да и в целом по рынку наблюдается хоть и слабая (всего два процентных пункта за полтора года), но уверенная тенденция снижения ставок по кредитам некрупным компаниям, указывает эксперт по кредитным продуктам портала Banki.ru Юлия Рыбакова. С начала 2016 года, по данным Banki.ru, среднее значение здесь снизилось до 17% годовых.

Стимулировать банки к работе с сектором МСБ пытается и государство при помощи новых инструментов. Так, Центробанком с привлечением банковского сообщества был создан механизм секьюритизации портфеля МСБ и разработаны стандарты заключения таких сделок. Секьюритизация позволяет увеличить эффективность кредитования, превращая портфель кредитов, находящийся на балансе банка, в инструмент привлечения ликвидности.

В сентябре первую на рынке сделку по секьюритизации портфеля МСБ совершил Промсвязьбанк, выпустив под залог кредитов, выданных малому бизнесу, облигации объемом 10 млрд руб. (подробности — в материале на с. 4).

Государственная поддержка

Если банк не дает финансирования, предприниматели пытаются найти альтернативные способы привлечь средства в свой бизнес. Если до кризиса небольшие компании и ИП предпочитали брать кредит как физлица, то сейчас такой возможности у них нет — правила на рынке потребительских кредитов тоже ужесточились. В распоряжении предпринимателей, особенно в регионах, — микрофинансовые организации (МФО) и ломбарды, однако деньги здесь короткие и дорогие.

Самые продвинутые компании пытаются воспользоваться действующими программами господдержки.

В 2013–2015 годах объемы финансирования программ поддержки МСБ за счет средств федерального бюджета ежегодно составляли около 22 млрд руб. Эти средства позволяли также ежегодно оказывать финансовую помощь 200 тыс. предпринимателям и создавать не менее 60 тыс. рабочих мест, сообщили РБК+ в Минэкономразвития.

Одной из самых успешных программ поддержки МСБ в Минэкономразвития считают «Программу 6,5», которая была запущена Корпорацией МСП и Банком России. Конечная ставка по кредитам здесь составляет 9,6 и 10,6% годовых. Правда, здесь существуют ограничения: средства предоставляются только через уполномоченные банки (их 21), под инвестиционные цели и для пополнения оборотных средств в строго ограниченных госприоритетами отраслях (сельское хозяйство, строительство, импортозамещение всех видов, экспортные проекты).

Кроме того, существуют программы предоставления госгарантий компаниям из приоритетных отраслей. Суть такой программы проста: если у компании недостаточно хорошее, по оценке банка, финансовое состояние, но она интересна государству, последнее гарантирует возврат кредита банку.

В текущем году по «Программе 6,5» было выдано кредитов на общую сумму 75 млрд руб. «Кредитные средства идут через уполномоченные банки, которые закладывают еще 2–3% своего интереса. Объемы для прорыва недостаточные, но лед тронулся», — считает шеф-аналитик инвесткомпании «ТелеТрейд» Петр Пушкарев.

Все программы поддержки и госгарантий обеспечивают лишь 5% от общего объема выданных кредитов, возражает директор Института актуальной экономики Никита Исаев, и у них много минусов: предприниматели сталкиваются с длительными бюрократическими проволочками, большим пакетом документов, помимо тех, что они предоставляют в банк. Да и сами гарантии не бесплатные. По его мнению, к этому инструменту следует прибегать в крайних случаях, как к экстренной помощи.

Но даже и это окно возможностей для малого бизнеса сужается. По данным Минэкономразвития, объем финансирования программ господдержки МСБ в 2016 году сокращен на 43% (до 11,1 млрд руб.), а в проекте бюджета РФ на 2017 год — втрое (примерно до 7,5 млрд руб.). По подсчетам министерства, вследствие этого предприятия недополучат 524 млрд руб. выручки, а ВВП — 373 млрд руб.

«Государственные институты поддержки не могут отработать за рынок все 5 трлн руб. — именно таков ежегодный объем портфеля кредитов МСБ. Но государство может грамотными регуляторными методами влиять на рынок кредитования. Объем выданных гарантий и поручительств в 2016 году в рамках Национальной гарантийной системы составляет 71,6 млрд руб., что обеспечило привлечение субъектами малого и среднего предпринимательства порядка 140–145 млрд руб. кредитных средств. К концу года этот показатель должен составить 150 млрд руб. Следующим шагом могло бы быть снижение резервирования для банков под поручительство корпорации до коэффициента 0,2, а также распространение гарантийного механизма на сделки факторинга. Это позволило бы банковской системе предложить рынку еще более низкие ставки. В целом мы видим перспективу дальнейшего увеличения доступности финансирования в четвертом квартале этого года и в 2017-м, в том числе с учетом высокой вероятности снижения Центробанком ключевой ставки весной будущего года», — отмечает президент «Опоры России» Александр Калинин.

Перспективы рынка

По итогам 2016 года объем кредитования в лучшем случае сохранится на прошлогоднем уровне, а к росту рынок перейдет не ранее 2017 года в случае заметного — на 1–1,5 процентного пункта — снижения ключевой ставки и стабилизации качества кредитных портфелей, прогнозирует Александр Чепуренко, глава лаборатории исследований предпринимательства НИУ ВШЭ. «На мой взгляд, с учетом неопределенной ситуации в экономике результат не самый плохой», — считает эксперт.

Рост кредитования МСБ, несмотря на все сложности, начнется уже в 2017 году, прогнозирует и Александр Сараев. «Ключевыми факторами роста станет повышение спроса со стороны предприятий, уже имеющих кредитные линии в банках, на фоне восстановления экономики и роста выручки данных предприятий. Снижение темпов роста просроченной задолженности, а также адекватное качество новых выданных кредитов дают надежду на восстановление сегмента и достижение докризисных уровней на горизонте ближайших двух-трех лет», — уверен эксперт.

Меняются и настроения предпринимателей, которые адаптировались к текущим экономическим реалиям и более позитивно смотрят на свое будущее. Согласно исследованию настроений малого бизнеса, которое проводят Промсвязьбанк и «Опора России», доля владельцев компаний, готовых инвестировать в собственный бизнес, выросла в течение третьего квартала с 11 до 15%.

Индекс Опоры RSBI демонстрирует увеличение деловой активности компаний малого и среднего бизнеса на протяжении последних девяти месяцев. По итогам третьего квартала он достиг максимального значения с конца 2014 года и составил 44,9 пункта.

Индекс Опоры RSBI (Russia Small Business Index) — индекс самочувствия МСБ. Измеряется ежеквартально и основан на данных опроса собственников более 2 тыс. компаний в 19 регионах России. Значение ниже 50 пунктов говорит о падении деловой активности, выше 50 — о росте.

«В экономике наметились признаки стабилизации, с ее продолжением можно ожидать и роста кредитных операций. Бизнес переварил большую часть кризиса и дальше будет набирать некоторые темпы роста. Уже есть первые признаки восстановления и роста экономики — банки и компании МСБ начинают сотрудничать более активно. Банки проявляют бóльшую лояльность к потенциальным заемщикам, а компании начинают наращивать инвестиционную активность и нуждаются в привлеченных средствах. По крайней мере, мы и наши клиенты сейчас активно ищем точки роста. Изменение тренда в кредитовании МСБ мы увидим уже в четвертом квартале. Как минимум падение замедлится, а может, и совсем остановится. В 2017-м мы ожидаем стабилизации и возобновления роста кредитного портфеля», — прогнозирует старший вице-президент, руководитель блока «средний и малый бизнес» Промсвязьбанка Александр Чернощекин.