С 2018 года в России будет запущена новая система налогообложения нефтяной отрасли — в пилотном режиме вводится налог на добавленный доход (НДД) при одновременном снижении налога на добычу полезных ископаемых (НДПИ) и таможенной пошлины.

По мнению экспертов, реформа подстегнет нефтяные компании к более эффективной разработке зрелых месторождений, но в краткосрочной перспективе осложнит налоговое администрирование.

Тест на пригодность

Новая система предполагает снижение суммарной величины налогов, зависящих от валовых показателей — НДПИ и таможенной пошлины на нефть, при одновременном введении НДД. В итоге налогообложение станет более гибким, поскольку будет зависеть от экономического результата разработки месторождений. Налоговую базу для расчета НДД предполагается определять как расчетные доходы от продажи сырой нефти и сопутствующего ей газа за вычетом эксплуатационных и капитальных расходов по разработке конкретных месторождений.

Вот как объяснил расчет НДД в недавнем телевизионном интервью первый замминистра энергетики России Алексей Текслер: «Берется расчетный денежный поток, то есть разница между всеми доходами и инвестиционными и операционными расходами. С этого берется ставка, предполагается, что это будет 50%». Для сравнения: НДПИ взимается с объемов добываемой нефти.

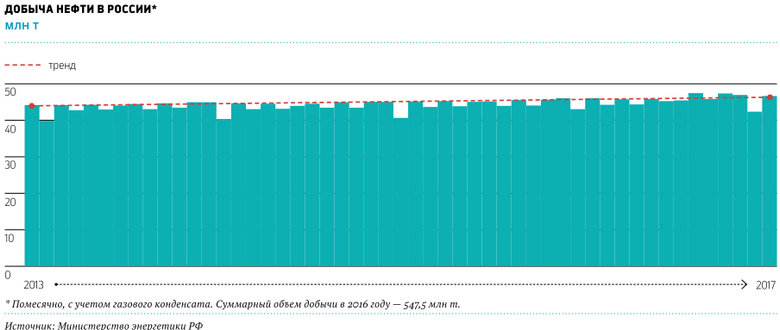

«Мы ожидаем рост добычи в первую очередь на зрелых месторождениях. Рассчитываем, что дополнительный объем добычи может в среднем составлять до 20–25%, что позволит увеличить и налоговую базу», — сказал Алексей Текслер. По его мнению, введение НДД повысит инвестиционную привлекательность отрасли, позволит дополнительно вовлечь нерентабельные по добыче запасы. «На первом этапе это может быть до миллиарда тонн нефти, а если брать в целом всю Западную Сибирь — до 5 млрд т», — сказал первый замминистра.

В зависимости от результатов внедрения НДД на пилотных проектах профильные ведомства будут принимать решение о корректировке и расширении его применения в нефтегазовой отрасли.

Тестироваться новая система будет как на новых, так и на старых месторождениях.

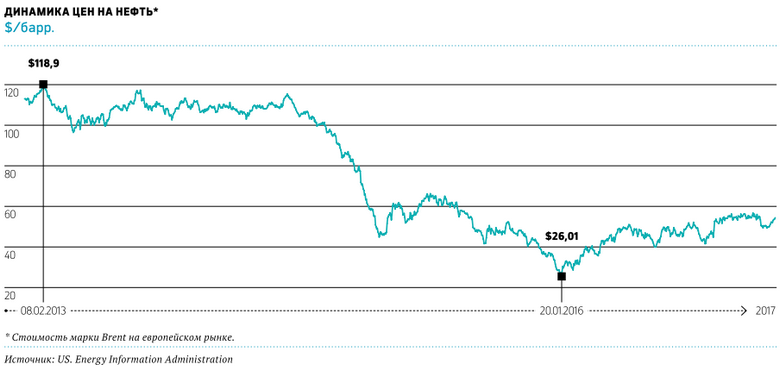

«Необходимо отметить, что многие российские добывающие проекты остаются эффективными даже при цене существенно ниже $20 за баррель», — говорит эксперт Международного финансового центра Роман Блинов. Затевая налоговую реформу, полагает Блинов, Минэнерго ожидает от нефтегазовых компаний роста капитальных вложений в нефтяную отрасль, а именно в разведку новых месторождений и добычу нефти на уже действующих. При этом министерство рассчитывает на увеличение добычи нефти в России до 550–560 млн т в год, чтобы в результате преодолеть рекорд СССР.

«Налоговое администрирование государства, при котором нефтяные компании получали нужные им, но бессистемные льготы, принесло свои плоды как в виде хорошего прироста добычи, так и в виде итогового наполнения бюджета», — говорит шеф-аналитик ГК TeleTrade Петр Пушкарев. Однако, по его словам, каждая компания старалась и по-прежнему старается выбить для себя максимальные льготы под конкретный проект, и выдача этих льгот становится все более субъективным процессом. В связи с этим в правительстве и задумались о более объективной методике налогового расчета, в том числе о полной отмене либо существенном снижении налога на добычу полезных ископаемых, который не учитывает специфику месторождений.

Отменять НДПИ совсем вряд ли целесообразно, ведь он принес в казну более 3 трлн руб. только за 2016 финансовый год, и «государство вряд ли пойдет сейчас на риск полной замены отлаженного механизма налоговых поступлений», замечает Петр Пушкарев. Однако, по его словам, существенное снижение НДПИ и экспортных пошлин в сочетании с переносом налогового акцента на доход от реализации конечного продукта повысит финансовую прозрачность всей цепочки «добыча — переработка — транспортировка — продажа» со всех месторождений.

По мнению эксперта, это более справедливый подход, поскольку вычет всех накладных расходов «сделает примерно в равной мере выгодным развитие как сложных, так и остальных месторождений». Очевидно, что при такой налоговой системе компании будут в большей степени нацелены на эффективность добычи, а не только на ее объемы. А это, в свою очередь, должно сказаться на оптимизации всех процессов в нефтяных компаниях и в конечном счете на налоговых доходах бюджета.

НДД позволит обеспечить рост добычи, считает эксперт энергетического центра бизнес-школы «Сколково» Екатерина Грушевенко. К тому же, по ее мнению, налог на добавленный доход — это «более эффективный налоговый механизм для субъектов малого предпринимательства, он может расцениваться как механизм стимулирования малых компаний ко входу в нефтяную отрасль». В то же время, говорит эксперт, масштабное введение НДД требует тщательной проработки его территориального охвата. Эксперт полагает, что «в случае бюджетной неэффективности проектов с использованием НДД сохранение режима «НДПИ плюс экспортная пошлина» для старых месторождений сможет выступать гарантией поступления налоговых платежей в федеральный бюджет».

Как считать издержки

С учетом того насколько важную роль нефтяные доходы продолжают играть в наполнении бюджета, эксперты стараются взвешенно оценивать реформу отрасли. «Несмотря на драматичное падение нефтяных цен два с половиной года назад, российский бюджет очень сильно зависит от нефтегазовых доходов. Поэтому Минфин осторожно относится к реформированию налогообложения нефтегазового сектора, — говорит доцент кафедры экономической теории РЭУ им. Г.В. Плеханова Сергей Ермолаев. — В то же время в правительстве понимают, что если ничего не предпринимать, то проблемы бюджета будут нарастать». По его мнению, с точки зрения справедливости налогообложения налог на добавленный доход лучше, поскольку учитывает затраты на добычу нефти и капитальные вложения.

Однако главная проблема состоит в администрировании нового налога, уверен Сергей Ермолаев. Издержки нефтяных компаний по разработке месторождений и добыче контролировать очень сложно, у нефтяников может появиться соблазн к завышению затрат. Поэтому Минфин предлагает вычитаемые расходы для зрелых месторождений ограничить величиной 7140 руб. на тонну (с последующей индексацией на уровень инфляции), что должно сократить объем возможных потерь бюджета примерно вдвое. Ранее предполагалось установить эту сумму на уровне 9520 руб. за тонну добытого углеводородного сырья. «Поскольку НДД планируется сначала распространить на ограниченное число месторождений, риски бюджета не очень велики, а дальше Минфин вполне сможет скорректировать параметры НДД и НДПИ», — говорит Сергей Ермолаев.

По словам Петра Пушкарева, процесс требует переходного периода — поэтому реформа системы и запускается в тестовом режиме. «Сейчас почти все нефтяные компании пытаются добиться ситуации, при которой будет новый НДД введен, НДПИ снижен и будет сохранена прежняя система льгот», — говорит эксперт. Однако, по его словам, маловероятно, чтобы Минфин в итоге согласился на такую комбинированную версию — и льготы получить, и НДПИ на НДД заменить. По экспертным подсчетам, бюджет мог бы недосчитаться в этом случае порядка 100 млрд руб., что недопустимо. Поэтому на существующие сейчас льготы при такой конфигурации компании вряд ли могут рассчитывать.

«Основные риски с точки зрения участников рынка при изменении налогообложения — сам факт изменения. При нынешней системе компании уже научились жить, получать налоговое льготы для сложных, обводненных месторождений», — считает доцент Высшей школы корпоративного управления РАНХиГС Иван Капитонов. По его словам, основной недостаток НДД с точки зрения наполняемости бюджета — именно сложность администрирования, из-за чего доходы бюджета могут упасть.

Осознанная необходимость

По словам Романа Блинова, некоторым нефтегазовым компаниям в их бизнес-модели выгоднее действующая система, а другим — НДД. «В большинстве случаев льготы по экспортной пошлине все-таки для компаний предпочтительнее», поэтому добровольно на НДД стали бы переходить далеко не все, и это ясно понимают в профильных ведомствах», — говорит эксперт. Но как только действующие сейчас льготы на пошлины будут отменены, у игроков рынка появится экономический смысл переходить на новую систему налогообложения, полагает Блинов.

Ведущий эксперт УК «Финам Менеджмент» Дмитрий Баранов согласен с тем, что реформа позволит активизировать давно разрабатываемые месторождения с падающей добычей, прежде всего в Западной Сибири, на что рассчитывают в правительстве. «Введение данной меры предполагает повышение добычи нефти, по разным оценкам, от 15 до 25%, что должно увеличить налогооблагаемую базу, а значит, и поступления в бюджет», — добавляет эксперт.

В феврале 2017 года замминистра энергетики Кирилл Молодцов говорил о том, что заявки вместе с прогнозами увеличения добычи при переходе на НДД подали следующие компании: «Газпром нефть», ЛУКОЙЛ, «Сургут-нефтегаз», «РуссНефть», — объем совокупной добычи нефти по отобранным проектам составляет 7 млн т. Глава Минэнерго Александр Новак уточнил, что объем пилотных проектов может быть меньше ранее установленного лимита в 15 млн т и будет зависеть от количества поданных заявок. Так что названные компании будут участвовать в тестировании нового налогового режима в 2018 году.

До окончания пилотного периода трудно однозначно сказать, какой эффект будут иметь налоговые новации на состояние бюджета и финансовые показатели компаний. Несмотря на то что НДД в большей степени учитывает издержки компаний, что должно увеличить поступления в бюджет и повысить прозрачность налогообложения, даже у профильных министерств пока нет уверенности в успехе реформы, говорит начальник аналитического отдела ИК «Русс-Инвест» Дмитрий Беденков.

Однако в том, что перемены необходимы, никто не сомневается. Старые месторождения неуклонно вырабатываются, необходимо активно разрабатывать новые, например арктические, и здесь новая схема налогообложения может быть весьма эффективной, уверена аналитик по товарным рынкам «Открытие Брокер» Оксана Лукичева. После падения цен на нефть размер таможенных пошлин тоже значительно снизился, и введение НДД может восполнить потери.

Фискальный опыт

По данным компании Vygon Consuting, известны следующие фискальные механизмы:

— бонусы — единовременные платежи пользователя недр государству, например бонус в момент получения лицензии и платеж в момент открытия месторождения;

— ренталс — уплачиваются собственнику недр регулярно за право пользования недрами, используются в основном на стадии поиска и разведки;

— роялти — регулярный платеж собственнику за использование ресурсов;

— налог на добычу — регулярный платеж; ставка устанавливается либо к объему добытого сырья, либо к его стоимости;

— налог на случайную прибыль — налог акцизного типа; устанавливается при превышении ценой на нефть заранее установленного уровня;

— налог на сверхприбыль — обложение прибыли, полученной сверх установленного «нормального» (среднего) уровня;

— ресурсно-рентные налоги — обложение чистого дохода.

Большинство нефтедобывающих стран все еще предпочитают налоги на добычу и другие, основанные на валовом доходе, поскольку таким образом государство обеспечивает себе определенный уровень финансовых поступлений с самого начала добычи, кроме того, такие налоги проще администрировать.

Примерами передового подхода к налогообложению нефтяной отрасли считаются Великобритания и Норвегия, а также США, где созданы системы, базирующиеся на обложении финансового результата. Например, Великобритания отказалась от роялти, там действуют три налога на добычу нефти — корпоративный налог на прибыль, дополнительный налог (на прибыль) и налог для «старых» лицензий. Норвегия тоже больше не применяет роялти, здесь действуют корпоративный налог на прибыль и дополнительный налог.

В США дополнительный налог не применяется, там высокий налог на прибыль и значительную роль играют бонусы как инструмент получения платежей на раннем этапе проекта.

В мировой практике также применяются системы льгот — временное или частичное освобождение от налогов для отдельных видов месторождений нефти и газа: для месторождений на ранней стадии разработки; на поздней стадии разработки; эксплуатируемые в экстремальных климатических и природных условиях; для месторождений высоковязкой нефти, нефти с высоким содержанием серы, сероводорода, парафина и других примесей.