Пик инвестиций пройден

Этап активного ввода новых генерирующих мощностей миновал, производители электроэнергии находятся в процессе завершения масштабных инвестиционных проектов, львиная доля которых реализована в рамках договоров о предоставлении мощности (ДПМ). Эти договоры были предложены инвесторам в 2010–2011 годах после ликвидации РАО «ЕЭС» в качестве программы госстимулирования. ДПМ обязывали компании строить новые мощности в обмен на гарантированную окупаемость вложений.

По данным Минэнерго РФ, в 2015 году введено в эксплуатацию уже 79% (109 блоков) от общего количества объектов, предполагаемых к вводу в рамках ДПМ, около 20% (26 блоков) находится в стадии строительства и только 1% (два блока) — на стадии подготовительных работ. Согласно оценкам отраслевых экспертов, вводы новой генерации по ДПМ продлятся до 2017 года, а основные стройки завершатся уже в 2015-м.

После 2015 года начинается период так называемого добровольного инвестирования, но с учетом действующих правил работы энергорынка у инвесторов пока мало стимулов вкладывать в генерацию. «Пик инвестиций в электроэнергетике достигнут, и в дальнейшем они пойдут на спад как из-за профицита мощностей в системе, так и на фоне общей ориентации на оптимизацию расходов», — комментирует аналитик Райффайзенбанка Федор Корначев.

Профицит мощности

В будущем реальные потребности компаний в энергетическом оборудовании станут определяться динамикой потребления электроэнергии. Но изменение этого показателя трудно прогнозировать. Например, в ранних редакциях «Энергетической стратегии России на период до 2030 года» предусматривалось, что объемы потребления будут увеличиваться в среднем на 3,5% в год, но фактические темпы роста оказались значительно ниже. По данным компании «Системный оператор ЕЭС», потребление электроэнергии в стране в 2013 году снизилось год к году на 0,6%, в 2014-м выросло лишь на 0,4%, а в 2015 году эксперты прогнозируют нулевую динамику этого показателя.

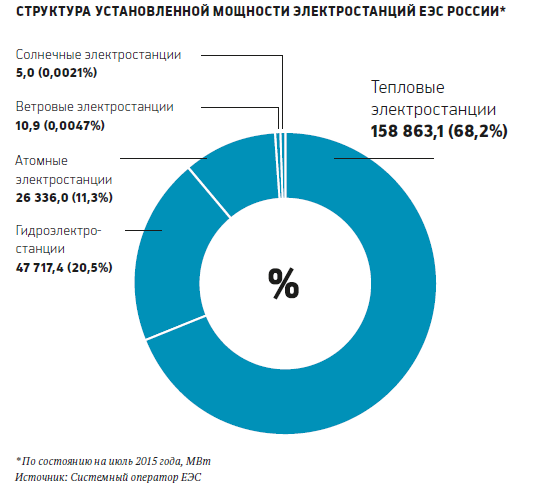

Более того, в настоящий момент производство электроэнергии в России превышает спрос. Так, суммарно установленная мощность ЕЭС России на конец 2014 года составляла 232,5 ГВт, тогда как потребление — только 189 ГВт. «Таким образом, уже сегодня имеем около 20% резерва установленных мощностей. Все это серьезно давит на рынок энергетического оборудования. Только масштабная программа модернизации устаревших энергетических мощностей в состоянии его оживить», — отмечает начальник отдела маркетинга НПО «Сатурн» Дмитрий Масляков.

Более 60% оборудования на российских энергостанциях — отечественного производства, и основная его часть нуждается в модернизации. «Необходимость модернизации генерирующего оборудования в России сегодня очевидна: порядка 71% от всех генерирующих мощностей — старше 25 лет, а 42% выработали свой парковый ресурс. При этом в стране остро стоит вопрос избытка мощности: ввод новых генерирующих объектов не сопровождается выводом из эксплуатации старого оборудования из-за отсутствия экономических стимулов» — так комментируют ситуацию в пресс-службе компании Enel Russia.

Острее всего необходимость модернизации ощущается в сфере теплоэнергетики. «Уровень потерь в тепловых сетях страны достигает 20–30%, что почти вчетверо выше, чем в Европе. Около 30% жителей многоквартирных домов жалуются на недостаток тепла. По приблизительным оценкам, недоинвестированность отрасли составляет около 2 трлн руб. Таких средств в государственном бюджете нет, а значит, российская теплоэнергетика может рассчитывать только на частные инвестиции. Но, чтобы привлечь частный капитал, необходимо осуществить переход от стопроцентного регулирования отрасли к рыночной модели отношений. Реформа теплоэнергетики — единственный способ сделать ее инвестиционно привлекательной», — отмечает заместитель генерального директора группы «Т Плюс» по экономике и финансам Кирилл Лыков.

В настоящее время энергокомпании активно лоббируют сохранение ДПМ и распространение этого инструмента на рынок модернизации старых мощностей. «Данные мощности требуют реновации, в том числе за счет модернизации паросиловых блоков устаревших ТЭЦ и ГРЭС. Если энергокомпаниям будет предоставлен понятный стимулирующий инструмент (наподобие ДПМ), рынок может ожидать новый бум заказов и поставок энергетического оборудования», — добавляет Дмитрий Масляков.

Made in Russia

Несмотря на общее затишье на рынке энергооборудования, компании начали проявлять интерес к продукции отечественного производства. «В изменившихся геополитических условиях сильно возрос риск отказа иностранных производителей от участия в проектах строительства энергомощностей в некоторых субъектах России. Например, иностранные компании отказываются поставлять газовые турбины большой мощности в Крым», — поясняет Дмитрий Масляков.

Сегодня многие виды энергетического оборудования успешно выпускаются российскими компаниями и даже поставляются за рубеж. «Опыт нашей компании показывает, что стопроцентное импортозамещение может быть достигнуто в части химических реагентов, необходимых для работы электростанций. До конца года мы полностью осуществим переход на продукцию отечественных производителей, которую покупаем за рубли. Это позволит сократить наши затраты на реагенты на 80%», — комментирует Кирилл Лыков из «Т Плюс».

В то же время по ряду позиций альтернатива импорту невелика. В первую очередь это касается газовых турбин большой мощности (60–300 МВт и более), которые и были установлены на большинстве новых объектов электроэнергетики в рамках реализации ДПМ. В данном сегменте мирового рынка доминируют General Electric (США), Siemens (Германия), Mitsubishi (Япония) и Ansaldo (Италия).

Программы импортозамещения в этом сегменте рынка реализуются за счет локализации лицензионного производства иностранного оборудования. По этому пути идут «Силовые машины» совместно с Siemens и «Русские газовые турбины» совместно с General Electric. «Компания Siemens последовательно реализует программу локализации высокотехнологичной продукции у нас в стране. Мы уже располагаем целым рядом производственных площадок по выпуску энергетического оборудования в России. К примеру, в 2015 году в Ленинградской области открыт завод «Сименс Технологии газовых турбин», который выпускает газовые турбины мощностью более 60 МВт. При этом планируется постепенно увеличивать долю локализации изготавливаемых компонентов путем привлечения российских предприятий», — отмечает руководитель отдела «Стратегия и развитие бизнеса» Siemens в России Константин Шастин.

Однако при таком варианте передача ключевых компетенций в части разработки, маркетинга и продаж, сервисного обслуживания, производства наиболее ответственных компонентов турбин происходит очень медленно — на протяжении 10–15 лет. Поэтому у компаний-лицензиатов практически всегда сохраняется зависимость от компаний-лицензиаров в тех или иных аспектах.

Другой вариант импортозамещения — собственная разработка газовых турбин большой мощности. «Стоимость такой разработки сопоставима со стоимостью разработки авиационного двигателя — $1–2 млрд. Сложность данного варианта заключается также в выстраивании эффективной кооперации с другими участниками энергетического рынка — поставщиками необходимых компонентов, а также в эффективном маркетинге, прежде всего международном, поскольку окупить инвестиции за счет работы на внутреннем рынке практически невозможно ввиду его небольшой емкости», — поясняет Дмитрий Масляков. Собственными разработками в настоящее время занимается консорциум «Интер РАО», «Роснано» и НПО «Сатурн» — OOO «Инженерный центр газотурбинных технологий», реализующий комплексную программу модернизации газовой турбины мощностью 110 МВт, но пока этот агрегат серийно не выпускается