Зависимость нефтегазовой отрасли России от произведенного за рубежом оборудования — проблема известная: в 2014 году, когда США и ЕС ввели секторальные санкции против российских предприятий, занятых добычей углеводородов в Арктике, доля импортного оборудования составляла 60%, отмечал министр энергетики Александр Новак.

По данным Минэнерго, опубликованным в ноябре 2017 года, за три года эта доля снизилась до 52%. Как заявлял в декабре прошлого года на встрече межведомственной рабочей группы по снижению зависимости ТЭК от импорта оборудования и комплектующих министр промышленности и торговли Денис Мантуров, к 2019 году доля импортного оборудования в отрасли не должна превышать 40%.

Однако цифры, названные высокопоставленными чиновниками, расходятся с другими официальными данными. Так, в «дорожной карте», опубликованной на сайте Минпромторга, говорится, что снижение доли импорта оборудования до 50% намечено только к 2025 году. Разница в цифрах объясняется разными принципами оценки локализации, говорят отраслевые эксперты: если иностранная компания работает в России через дочернее предприятие, ее продукцию можно рассматривать и как отечественную, и как импортную.

Так или иначе, импортозамещение в отрасли идет; более того, заменяя на внутреннем рынке импортную продукцию на отечественную, предприятия тут же предлагают ее на экспорт, отмечал год назад в интервью ТАСС замминистра энергетики Кирилл Молодцов. В 2016 году, по данным Минпромторга, экспорт российского нефтегазового оборудования вырос на 20% и составил $395,7 млн. (Сведений за 2017 год ведомство пока не публиковало, в общедоступной статистике Федеральной таможенной службы эта позиция не выделена.) Таким образом, объем экспорта нефтегазового оборудования на порядок меньше показателей его импорта: президент Союза нефтегазопромышленников России Геннадий Шмаль на профильной конференции Национального нефтегазового форума в феврале текущего года оценил импорт в $5 млрд. Росстат приводит похожую цифру: $4,15 млрд по итогам 2017 года.

В определении того, что считается экспортом, также есть свои тонкости. Существует два канала экспорта, объясняет директор Фонда энергетического развития Сергей Пикин. Первый — когда компания по контракту работает за рубежом, в этом случае она может использовать российское оборудование. Такая возможность часто ограничивается условиями лицензии. Нередко страны, где разрабатываются месторождения, требуют локализации, то есть преимущественного использования местного оборудования. Под «местным» может пониматься продукция западных компаний, которые имеют в этой стране свои представительства или производства.

Второй канал — собственно экспорт, продажа оборудования через участие в международных тендерах. И российские компании нередко успешно конкурируют с иностранными поставщиками, поскольку после девальвации рубля могут предлагать товар высокого качества по относительно низкой цене, говорит Сергей Пикин.

Но и здесь требуется уточнение. В России немало представительств западных инжиниринговых компаний, их разработки могут считаться российскими, потому что налоги компании платят в России, и в статистике ФТС их продукция проходит как отечественная, уточняет Сергей Пикин. Каков бы ни был принцип подсчета, объем экспорта весьма невелик, резюмирует эксперт. Есть ли перспективы существенного увеличения его объемов?

Прогнозы и продажи

«Объем российского технологического нефтегазового экспорта может быть соизмерим с доходами от продаж технологий электроэнергетической, атомной и оборонной промышленности вместе взятых», — говорил Кирилл Молодцов в интервью ТАСС. Прогноз выглядит более чем оптимистичным: по данным Росстата за 2017 год, экспорт оборудования для атомной отрасли принес $8,6 млрд, продажи оружия — $11,4 млрд, поставки за рубеж электрических машин и оборудования — $4,3 млрд. То есть в сумме речь идет не менее чем о $23 млрд.

«Уже сейчас экспортировать наши технологии могут «Транснефть» и ГМС (группа ГМС специализируется на производстве оборудования, в том числе для нефтегазовой отрасли и трубопроводного транспорта. — РБК+), а также компании, которые осуществляют бурение, разведку и добычу. Есть и эффективные, вставшие на ноги стартапы», — объяснял Кирилл Молодцов. Он назвал ряд стран, приоритетных для экспорта оборудования. Прежде всего это Иран и Ирак, в перспективе — Ливия и государства Юго-Восточной Азии: Вьетнам, Камбоджа, Лаос, а также Китай. Во всех этих странах работают российские компании, так что отечественное оборудование будет использоваться как минимум в рамках их контрактов.

В Иране работают «Газпром», «Газпром нефть», «Роснефть», «ЛУКойл», «Зарубежнефть», «Татнефть», «Росгеология». Например, в ходе визита президента России в Тегеран минувшей осенью «Газпром» получил проект строительства газопровода протяженностью 1,2 тыс. км из Ирана в Индию и возможность осваивать месторождения вдоль него. Согласно условиям контракта, по сведениям РБК+, компания будет использовать оборудование российского производства.

В свою очередь, в Ираке восстановлены договоренности, потерявшие силу в результате входа в страну войск США и их союзников. После заседания российско-иракской рабочей группы по сотрудничеству в области энергетики осенью прошлого года Кирилл Молодцов в интервью РИА «Новости» отметил, в частности, что большое количество тепловых электростанций в Ираке построено с использованием российского оборудования. Кроме того, в январе текущего года стало известно, что Ирак квалифицировал «Зарубежнефть» для участия в тендере на разработку месторождений.

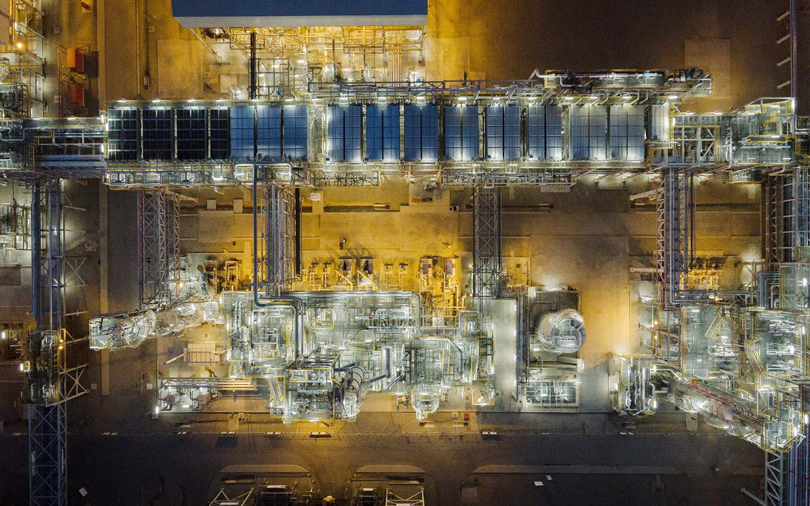

В Ираке работает компания «Газпром нефть Бадра» — оператор месторождения Бадра на востоке страны. При строительстве завода по утилизации попутного газа использовались российские новации, например, система охлаждения воздуха в турбинах, магнитные подшипники и теплообменники новой конструкции, говорится на сайте компании.

Наверстать упущенное

Экспорт оборудования, как правило, сопровождает экспорт технологий, но российские компании и госструктуры долгие годы не финансируют разработки в геологоразведке. В результате тормозится развитие технологий бурения, которые российские компании могли бы экспортировать наряду с оборудованием, говорил Геннадий Шмаль на конференции в феврале этого года. В России не хватает инжиниринговых компаний, отмечал тогда же Максим Нечаев, директор по консалтингу HIS (международная аналитическая компания, специализируется, в том числе, на энергетике): российские предприятия успешно предлагают свои услуги и технологии за рубежом в основном из-за слабого курса рубля, но это временное преимущество. На мировом рынке растет спрос на новые технологии, его пик может быть достигнут к 2025 году, и нужно успеть предложить свои инновации к этому моменту, добавлял Максим Нечаев.

Показательным примером может служить технология горизонтального бурения. Она была разработана в США для добычи сланцевой нефти, но оказалась полезной и для разработки других видов нефтяных пластов. Российские игроки нефтегазового рынка скептически смотрели на сланцевую добычу, поэтому упустили шанс на лидерство в этой технологии. Теперь приходится быстро учиться — за 2017 год объем проходки в горизонтальном бурении вырос на 27%, говорится в свежем обзоре нефтесервисного рынка России, подготовленного компанией «Делойт СНГ». Рост достигнут в основном благодаря «Роснефти», которая нарастила этот вид проходки на 42%. «Российские компании активно перенимают перспективные технологические решения, способствующие повышению эффективности добычи», констатируется в исследовании.

Другая актуальная технология — гидроразрыв пласта, позволяющий резко повысить отдачу месторождения; это особенно важно в ситуации, когда старые месторождения истощаются и компании стремятся к их полной выработке. Технология заключается в том, что в скважину сначала закачивается гель, потом песок; в результате пласты «трескаются» и образуется канал, по которому нефть выходит наружу.

В 2017 году компания «ЛУКойл — Западная Сибирь» впервые в России провела гидроразрыв в несколько стадий, эта сложная технология разработана международной нефтесервисной компанией Schlumberger и ранее в России не применялась. «Газпромнефть — Ямал» в прошлом году провела разрыв пласта в 20 стадий, столь сложные работы в условиях Крайнего Севера еще никто не проводил, уверяет компания в своем официальном сообщении.

По сведениям «Делойт СНГ», которая в своем исследовании ссылается на неназванные российские источники, в конце 2018 года будет представлен симулятор гидроразрыва — компьютерная программа, позволяющая смоделировать ход работ до их начала.

Россия могла бы экспортировать оборудование для глубокой переработки нефти и газа, говорит Никита Масленников, главный аналитик Института современного развития (ИНСОР). Соответствующие разработки есть у «Сибура», напоминает эксперт, но «России нужно с десяток «сибуров», чтобы стать мировым лидером». Пока же наша страна продолжает экспортировать нефть с высоким содержанием этана (до 13% при норме 1–2%), хотя этан — ценнейшее сырье для нефтехимии. «Это добавленная стоимость, которую мы просто дарим партнерам», — резюмирует Никита Масленников.