Рост себестоимости строительства и изменение схемы финансирования в минувшем году наиболее сильно влияли на итоговую стоимость жилья и спрос, говорит коммерческий директор компании «ЛСР. Недвижимость-М» Александр Чайковский. При этом тактика ведущих застройщиков — влиять на подобные тренды самостоятельно, тем самым дополнительно стимулируя спрос. По его словам, «Группа ЛСР» старается всячески сдерживать рост цен на своих объектах, создавая комфортные условия для приобретения жилья.

Александр Чайковский отмечает, что компания располагает такими возможности, поскольку является системообразующим застройщиком и имеет в своем портфеле много проектов, готовность которых превышает 30%, и эти проекты реализуются еще по старой схеме долевого финансирования. «Кроме того, «Группа ЛСР» — крупный диверсифицированный холдинг с производственными предприятиями, использующий в строительстве собственные качественные материалы», — констатирует Чайковский.

В целом к концу прошлого года средняя стоимость квартир в массовом сегменте московского региона повысилась до 173 тыс. руб. за 1 кв. м. Эта отметка стала рекордной за всю историю российского рынка недвижимости. Близко к ней показатель подбирался только в 2015-м, когда 1 кв. м. в среднем стоил 160 тыс. руб., до 182 тыс. руб. за 1 кв. м выросла средневзвешенная цена на апартаменты (данные компании «Метриум»).

Спрос, реформа и инфляция

Рост цен риелторы и аналитики рынка недвижимости объясняют высоким потребительским спросом в 2016–2018 годах, увеличением себестоимости строительства, а также переходом девелоперов к проектному финансированию и счетам эскроу. Цены вверх подтолкнули также инфляционная волна в период корректировки курса рубля в 2018 году, повышение тарифов естественных монополий и рост налоговой нагрузки, в частности повышение НДС до 20% с начала 2019-го, говорит директор по развитию бизнеса компании «Метриум» (участник партнерской сети CBRE) Наталья Сазонова. Сказались, по ее мнению, и спекулятивные аппетиты ряда девелоперов, которые сделали ставку на агрессивную ценовую политику. Цель — максимизировать прибыль до реформы и «запастись жирком» для достройки текущих проектов, еще не попавших под новые схемы финансирования, добавляет эксперт.

Несмотря на то, что на финансирование через счета эскроу перешли только 15% проектов строящегося жилья, повышение цен было почти тотальным явлением, констатирует Сазонова. По новым схемам сейчас реализуются всего 13% строящихся корпусов, в которых представлено около 8,8 тыс. квартир и апартаментов, что составляет 17% от общего объема предложения, озвучивает похожие цифры председатель совета директоров компании «Бест-Новострой» Ирина Доброхотова. В подавляющем большинстве проектов продажи осуществляются еще по старым правилам, добавляет она.

Тем не менее перемены уже в значительной степени повлияли на рынок недвижимости. В частности, из-за реформы системы долевого строительства в 2019 году на рынок вышло в полтора раза меньше новых проектов, чем в 2018-м, уточняют риелторы. Впрочем, дефицит новостроек Москве не грозит: всего на столичном рынке сейчас предлагается более 50 тыс. квартир и апартаментов.

Покупательский спрос в значительной степени был реализован ранее. Как отмечают аналитики департамента проектного консалтинга компании Est-a-Tet, основная волна спроса пришлась на 2018-й и начало прошлого года. «По итогам 2018 года в Москве по договорам долевого участия физлицам было продано 53,1 тыс. квартир и апартаментов, что на 43,5% больше, чем в 2017-м. С января по август 2019 года было заключено 31,7 тыс. договоров, это на 17,5% выше аналогичных показателей 2018 года», — говорится в отчете департамента.

Ипотечные ходули

Глобально ситуация на рынке столичного жилья по-прежнему определяется экономической ситуацией в целом и динамикой доходов населения, считает управляющий партнер «Метриум» Мария Литинецкая: «Только при настоящем росте реальных зарплат мы увидим качественное повышение активности покупателей. Сейчас рынок использует «ипотечные ходули», которые поддерживают на нем относительно высокий спрос. Но ипотека не может бесконечно долго поддерживать спрос, поэтому необходим выход из экономической стагнации».

С июня 2019 года Банк России уже несколько раз снижал ключевую ставку — с 7,75 до 6,25% годовых. Вслед за этим ставки по ипотеке снизили (в среднем на 0,2–0,6 процентного пункта) Сбербанк, ВТБ, Газпромбанк, Россельхозбанк, Альфа-банк и другие кредитные организации. Если ключевая ставка будет снижаться и в 2020 году, банки продолжат коррекцию своих программ в сторону снижения. Это важный фактор, оказывающий влияние на рынок недвижимости, однако снижение процентов по ипотеке уже не играет той стимулирующей роли, как раньше. На рынок ипотеки пока не вышли заемщики, которые ждут коррекции цен в связи с последними снижениями ключевой ставки, они станут покупателями квартир в первой половине текущего года, считает заместитель гендиректора ПАО «Группа ЛСР» Иван Романов.

В 2019 году также наблюдалось падение показателя востребованности ипотеки: из запланированных правительством РФ на прошлый год 1,5 млн ипотечных кредитов к ноябрю в России их было выдано всего 600 тыс., что свидетельствует о снижении покупательского спроса даже в крупных городах, на жителей которых в основном и рассчитана ипотека, добавляет Ирина Доброхотова.

Где продают, что покупают

Сокращение объема новых строительных проектов привело к смещению спроса в сторону «старых» новостроек, которые в большинстве случаев находятся на высокой стадии готовности. Это также повлияло на рост цен: следом подорожали даже объекты, которые строятся по обновленным правилам. По данным агентства недвижимости «Бон Тон», в ноябре 2019 года в Москве и области на начальной стадии строительства предлагалось меньше трети лотов — 31%. Всего за прошлый год доля предложения «на стадии котлована» сократилась на 20,4%, говорит гендиректор «Бон Тон» Наталия Кузнецова. Эксперт объясняет это тем, что многие застройщики спешили довести свои проекты до 30-процентной степени готовности, которая позволяет не переходить на новую схему со счетами эскроу, а также общим замедлением темпов выхода нового предложения. В 2019 году на первичный рынок квартир комфорт-класса вышло в 2,5 раза меньше проектов, чем в 2018-м, — 12 против 30, в бизнес-классе — в полтора раза меньше (12 против 19). «Кроме того, схема с эскроу-счетами влияет на финансовую модель реализации, и стратегия продаж готового жилья становится более актуальной», — уточняет Кузнецова.

Качественно структура первички в минувшем году менялась под влиянием повышения спроса на проекты комфорт-класса, которые, как говорит генеральный директор компании «Миэль-Новостройки» Наталья Шаталина, «отвоевывали долю у новостроек бизнес-класса». По итогам ноября, по ее словам, в целом на территории «старой» Москвы доля таких проектов в структуре предложения достигла 53,1% (по данным компании «Бон Тон», превысила 60%). Для сравнения: в ноябре 2018 года на комфорт-класс приходилось 47,7%. На новых столичных территориях лоты в этой категории занимают 85,6% всего предложения квартир в Троицком и Новомосковском административных округах.

Александр Чайковский из «Группы ЛСР» называет трендом номер один увеличение продаж квартир с чистовой отделкой как в сегменте комфорт, так и в бизнес-классе. Второй яркой тенденцией 2019 года, по его словам, стало формирование стабильного запроса покупателей на практичное жилье — в среднем площадью 50 кв. м: «Люди стремятся покупать квартиры только в продуманных и хорошо спланированных проектах, где каждый квадратный метр использован максимально эффективно».

Еще одной ключевой тенденцией Чайковский называет принципиальное изменение поведения покупателя, который сейчас хочет в одном пакете с квадратными метрами получить максимально комфортную среду и возможность максимально экономить время: «Людям нужна хорошая транспортная доступность и вся необходимая инфраструктура рядом с домом, включая школу, детский сад, магазины, парки, подземную парковку и двор без машин, благоустроенные общественные зоны». В пример он приводит корпоративные проекты ЗИЛАРТ и «Лучи», которые стали лауреатами премии Urban Awards 2019 как самые популярные ЖК бизнес- и комфорт-классов.

В 2020 году цены на жилье в московском регионе будут только расти, считают опрошенные РБК+ участники рынка. «К сожалению, на данный момент нет факторов, которые повлияли бы на снижение цены квадратного метра», — считает Александр Чайковский. Тем, у кого есть потребность в приобретении жилья, он советует обращаться к крупным застройщикам федерального масштаба. У таких девелоперов есть определенный запас прочности, и по их проектам банки могут предлагать выгодные для покупателя условия кредитования, подчеркивает эксперт.

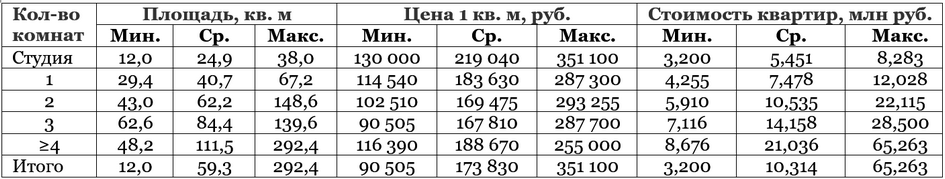

Стоимость квартир массового сегмента в Московском регионе*

*Данные на конец 2019 года.

Источник: «Метриум»