По данным аналитического агентства «Автостат», за семь месяцев 2019 года в России было продано 42,3 тыс. единиц коммерческой техники, что на 4,6% меньше результата семи месяцев 2018-го. На фоне общего падения рынка в июле отмечалось небольшое оживление. За месяц было реализовано 6,6 тыс. машин, что на 2,3% больше, чем в том же месяце 2018 года.

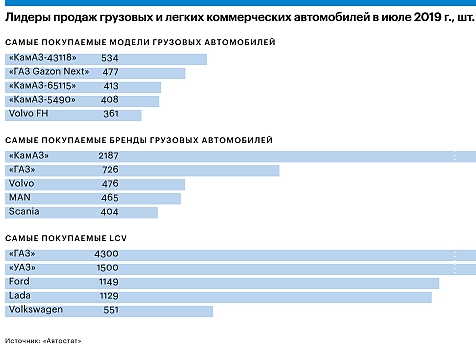

При этом 58% спроса пришлось на грузовики и автобусы отечественных марок. Лидером рынка большегрузных автомобилей остается КамАЗ с долей около 30%, даже с учетом того что продажи марки упали почти на 10%. На втором месте находится другой отечественный бренд — ГАЗ, прибавивший около 7%, следом — марка Volvo, которая потеряла 20% по сравнению с июлем 2018 года.

Чуть лучше чувствует себя рынок легких коммерческих автомобилей — в июле текущего года объем продаж достиг 9,9 тыс. единиц, что на 10% выше результата годичной давности. Но по продажам первых семи месяцев года даже этот сегмент испытывает падение на 5,5% с результатом 59,2 тыс. машин.

С 2015 по 2018 год рынок коммерческого транспорта непрерывно рос, но сейчас он в целом насыщен, считают эксперты, а предпосылок к дальнейшему росту пока нет. Гендиректор компании «Авто-ПЭК» Дмитрий Иевлев полагает, что транспортные компании в основном успели обновить парки в 2017–2018 годах, когда наблюдались более стабильная экономическая ситуация и рост автоперевозок. «Сейчас мы наблюдаем стабильную ситуацию на рынке, а спрос на новые грузовики реализован практически полностью. Все предстоящие закупки будут точечными и незначительными», — отмечает эксперт.

Автоиндикатор экономики

Ключевой причиной падения стали экономическая стагнация и быстрое исчерпание средств, выделенных в первой половине года на государственное субсидирование лизинга, при том что субсидированные лизинговые продажи составляют не менее 60% всего рынка грузового автотранспорта, добавляет гендиректор лизинговой компании Carcade Олег Заглядин.

Об экономических причинах напоминает и глава сервиса аренды транспорта для грузоперевозок GetTransport.com Александр Новосельцев: «С 1 января поднялся НДС, увеличиваются ставки по кредитам, в стране не реализуются крупные проекты. Бизнес не спешит инвестировать в развитие, так как степень неуверенности в экономических перспективах высока. Средства, которые могли быть потрачены на обновление парка, откладываются в качестве финансовой подушки».

Из-за снижения экономической активности государства объемы перевозок остаются на уровне первого полугодия 2018-го, отмечает директор группы корпоративных рейтингов агентства НКР Александр Шураков: «Государство не спешит наращивать расходы, в том числе инвестиционные. Поэтому в первом полугодии 2019 года имеем лишь незначительный рост инвестиций и экономической активности». Отмена налога на движимое имущество организаций и снижение стоимости долгового финансирования, добавляет эксперт, не способны компенсировать рост фискального обременения сектора грузоперевозок.

Роман Гидаятов из «Автоспеццентр Котляковка» предполагает, что продажи грузовиков будут снижаться и дальше: «Некоторые производители грузовых автомобилей прогнозируют снижение продаж к концу 2019 года. Например, показатели КамАЗа могут составить к декабрю 58 тыс. единиц против 66 тыс. годом ранее. В течение 2019–2023 годов реализация грузовой техники в нашей стране также будет планомерно снижаться».

В условиях стагнации транспортники ориентируются не на расширение парка, а на замещение старых автомобилей. Принципиально менять конфигурацию рынка участники не торопятся, утверждает Александр Шураков: «Имеющийся инструментарий господдержки способен поддерживать текущий слабый спрос, но не способен инициализировать его рост, так как годовые объемы программ льготного лизинга рассчитаны на 4,5 тыс. автомобилей в год».

Надежда на субсидии

Для обновления парка транспортникам нужна государственная поддержка, но объемы субсидирования невелики, что ограничивает возможности бизнеса по приобретению техники. «Существует большая проблема устаревания парка грузовой техники, ее соответствия эконормам и стандартам безопасности. В России больше 60% грузового транспорта старше десяти и даже 15 лет. В нашей стране один из самых старых парков коммерческих автомобилей в мире», — сообщили в лизинговой компании «Европлан».

В России до 1 декабря 2020 года действует программа льготного лизинга колесной техники, на которую государство периодически выделяет определенные суммы. Смысл программы в том, что государство компенсирует из бюджета 10% авансового платежа. Изначально лизинговая компания компенсирует субсидию за свой счет, а потом получает возмещение от государства. По подсчетам Романа Гидаятова, в сегменте грузового транспорта на долю госпрограммы приходится от 80 до 90% объема лизинговых продаж. Кроме того, особые условия предлагаются при покупке техники по целевым программам «Российский тягач», «Российский фермер» и «Свое дело».

Господдержка делает более выгодной покупку российских машин, и именно благодаря ей в первом полугодии 2019 года заметно снизились продажи импортных транспортных средств, отмечает Роман Гидаятов: «Российские грузовики «КамАЗ» и «ГАЗ» останутся главными драйверами роста рынка грузовых автомобилей благодаря стимулирующим мерам, поддерживающим отечественного производителя».

Ставку на КамАЗ делает и Александр Новосельцев: «В 2019 году завод проводит масштабную программу модернизации, на которую предполагается потратить больше 15 млрд руб. Одна из ожидаемых новинок — запускаемый в серию во второй половине года новейший седельный тягач «КамАЗ-54901» с принципиально новой кабиной».

В середине августа председатель правительства Дмитрий Медведев заявил о необходимости выделения на поддержку льготного лизинга и кредитования в автопроме дополнительных 3 млрд руб., но и этих денег рынку может не хватить. На поддержку отрасли нужно выделять больше, считают в компании «Европлан»: «Выделенные в 2019 году 8,9 млрд руб. на субсидирование льготного лизинга колесной техники сегодня уже практически исчерпаны и во втором полугодии не будут оказывать положительного влияния на продажи техники».

Олег Заглядин предполагает, что на субсидирование лизинга грузового автотранспорта дополнительно требуется не менее 7 млрд руб. «В условиях экономической стагнации и падения нормы прибыли компаний роль кредитных и лизинговых инструментов вырастет еще больше, и, возможно, через два-три года 99% грузовиков будут покупать в лизинг», — отмечает эксперт.

Существенно оживить рынок могла бы и государственная программа, стимулирующая замещение старых грузовых автомобилей на новые машины экологического стандарта Евро-5, полагает Александр Шураков. Недавно подобное предложение выдвинул комитет Госдумы по промышленности, но значительная часть игроков рынка отнеслись к нему негативно.